“Higher for Longer?!”

Het was weer een mooi kwartaal voor de meeste aandelenbeleggers want er zijn weer mooie rendementen behaald. Daarentegen blijft de inflatie hoog (sticky inflation) en dat remt het tempo van de renteverlagingen. Voor obligatiebeleggers en (commercieel) onroerend goed beleggers minder goed nieuws. Dat geldt overigens niet voor de huizenbezitters in Nederland. Ook die noteren recordprijzen.

De inflatie en beleidsrente

In juni is de inflatie, volgens Eurostat, in de eurozone licht gedaald naar 2,5%, vergeleken met 2,6% in mei. De stijgende prijzen voor diensten, die met meer dan 4% toenamen, zijn de grootste boosdoener voor deze hardnekkige inflatie. ECB-president Christine Lagarde verklaarde tijdens een conferentie in Sintra dat de loongroei in Europa hieraan bijdraagt, gezien de inhaalslag van lonen na eerdere inflatieschokken.

De ECB streeft naar een inflatie van gemiddeld 2%, maar de huidige inflatie ligt hier nog boven.

Lagarde benadrukt dat de balans tussen diensten- en goedereninflatie belangrijk is, waarbij de goedereninflatie onder de 2% ligt. De kerninflatie, exclusief voedsel- en energieprijzen, bleef in juni stabiel op 2,9%.

Hoewel de beleidsrente in juni voor het eerst sinds 2019 werd verlaagd, lijkt de ECB te wachten op meer bewijs van afnemende inflatiedruk voordat verdere renteverlagingen worden doorgevoerd. Op de financiële markten wordt verwacht dat er dit jaar nog twee renteverlagingen van elk 25 basispunten zullen plaatsvinden.

Lagarde benadrukt dat de ECB-beleidsbeslissingen van vergadering tot vergadering worden genomen, zonder vast tijdspad. Politieke onzekerheden, zoals recente marktonrust rond de Franse verkiezingen, vormen extra uitdagingen. Ondanks deze onrust blijft de ECB zich richten op prijs- en financiële stabiliteit. De nieuwe Europese begrotingsregels bieden landen meer vrijheid en tijd, maar ook meer druk om doelstellingen te bereiken.

Aandelenwaarderingen

Vaak zeggen plaatjes meer dan 1.000 woorden. Als het gaat over de waarderingen van aandelen

maakt het plaatje wel duidelijk dat veel beurzen op boven gemiddeld hoge koers/winstverhoudingen staan. Dat betekent dat aandelen (relatief) duur zijn. Dat geldt overigens met name voor Amerikaanse (technologie) aandelen. Dus ook hier kunnen we de vraag stellen. Higher for longer? De geschiedenis wijst anders uit. Voorzichtigheid is dan zoals altijd geboden, zeker voor aandelen met (hele) hoge waarderingen.

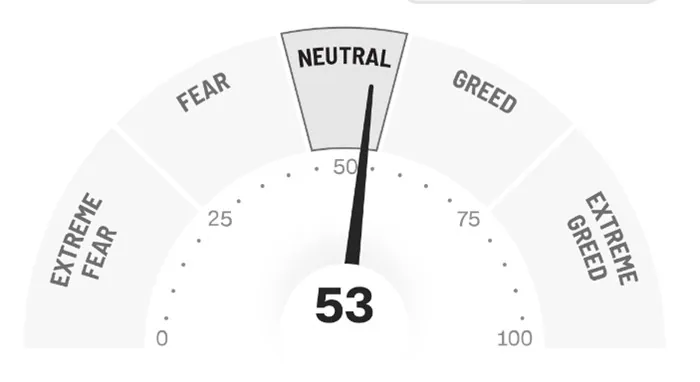

Greed & Fear Index

Omdat wij meer positief dan negatief zijn noemen wij deze index “Greed & Fear”. In ons vakgebied wordt heel veel gemeten, dus ook hoe optimistisch dan wel pessimistisch beleggers

zijn over de beurs. Daarvoor is de “Fear & Greed” Index ontwikkeld. Die meet aan de hand van zeven indicatoren hoe optimistisch of pessimistisch beleggers zijn over de beurs. Momenteel staat de index op “neutraal”. Als we het hebben over angst en hebzucht op de beurs dan kan de quote van beleggingslegende Warren Buffett niet ontbreken om de stand van deze index te duiden: “Be fearful when others are greedy and be greedy when others are fearful”

Let’s Be Careful Out There.

Dit is de uitspraak uit de legendarische politieserie “Hill Street Blues” uit begin jaren ’80 die

tijdens het schrijven van dit bericht de hele tijd bij mij opkomt. En dat is ook precies wat wij als zeer bewogen, betrokken, deskundige en ervaren vermogensbeheerders voor u doen. Wij zijn ons altijd bewust van de gevaren die er zijn en hebben daarnaast natuurlijk altijd oog voor de kansen die er zijn in de markt. Dit met als doel om uw doelstellingen te verwezenlijken.

En geniet van de zomer!

Nog geen klant van THB Vermogensbeheer en nieuwsgierig wat écht maatwerk in vermogensbeheer kan betekenen? En op zoek naar een langjarige relatie met je eigen, persoonlijke vermogensbeheerder zonder continue wisselingen van de wacht? Maak dan een afspraak voor een waardevol kennismakingsgesprek!