“2023 … Eerste gewin is kattengespin …”

Althans, dat zei mijn oma vroeger als we een spelletje kaarten deden en kindlief het eerste potje had gewonnen. Nu moet dat voor de financiële markten natuurlijk nog maar blijken, maar het valt niet te ontkennen dat de start van het jaar 2023 opvallend positief is geweest. Die positieve start lijkt vreemd, maar de MSCI World index heeft een rendement van +5% laten zien. Dat terwijl onze eigen AEX index zelfs een uitschieter van ruim +9% maakte (met dank toch wel aan de halfgeleider sector). Een beetje vreemd toch wel allemaal, omdat het centrale thema in de eerste maanden de oplopende rente was. Natuurlijk hand in hand met het thema inflatie. Niet zo’n best gesternte voor aandelen of obligaties. De maand maart stond in het teken van het woord ‘bankencrisis’. De vraag is overigens wel of dat woord de lading dekt. Hoe dan ook, door al deze onrust zou men verwachten dat de beurs een pas op de plaats zou gaan maken, maar het tegendeel bleek waar te zijn.

Laten we hier even wat dieper op in gaan.

Te beginnen met het gegeven dat op de financiële markten wel vaker bewegingen plaatsvinden die op het eerste gezicht niet zo logisch lijken. Het jaar 2022 was bijzonder slecht, zowel voor aandelen als voor obligaties. Vaak zien we de periode daarna een herstel plaatsvinden, terwijl onderliggend er niet zoveel anders hoeft te zijn. Toevallig valt dit herstel nu precies in de eerste maanden van het jaar, waar de AEX ook nog een sterke weging heeft in de halfgeleider industrie. De opwaartse beweging in deze sector is vaak een hele vroege indicator dat het dal in de economische cyclus in zicht is.

Inflatie.

Dan de inflatie en de daarbij horende rentebewegingen. We schreven enkele maanden terug al dat we enkele redenen hadden om aan te nemen dat de piek van de inflatie wel eens in zicht zou kunnen zijn. Inmiddels weten we uit data dat het goed is een genuanceerd standpunt in te nemen. Ja, het lijkt dat de inflatie aan het afnemen is. Eén dezer dagen zal bekend worden dat de inflatie over Q1 in Nederland zal uitkomen in de buurt van de 6,5%. Dat is alvast een stukje lager dan een jaar eerder, toen we inflatiecijfers van meer dan 10% zagen langskomen. Kijk bijvoorbeeld even naar de dalende gasprijzen, met dank aan een milde winter en het besef dat een beetje zuiniger stoken onze afrekening een stuk plezieriger maakt. Kijk ook even naar de afkoelende huizenmarkt door de hogere rente. Niet alleen in Nederland trouwens. Dit beeld zien we eigenlijk overal wel in Europa en ook in de VS. De Federal Reserve (Fed) in de Verenigde Staten heeft het tempo van de renteverhogingen al wat afgezwakt en de markten beginnen langzaam het einde van de stijgingscyclus in te prijzen. Zo ongeveer tegen het einde van het jaar is momenteel de gangbare gedachte. Ook de Europese Centrale bank (ECB) zit met haar beleid in een verkrappende fase. De centrale banken hebben het echter lastig, want inflatiebestrijding is belangrijk, maar wel het liefst zonder de economie de afgrond in te storten. De eerste tekenen van afkoeling zijn inmiddels zichtbaar: Duitsland scheert bijvoorbeeld rakelings langs een recessie, in Nederland daalt de industriële productie inmiddels al een half jaar. We zien dus wel dat het beleid van renteverhogingen aan het werken is. Bij een afzwakkende economie zal ook de vraag vanuit de consument wat terugvallen en daarmee zal de inflatie nog verder gaan terugzakken. Dat is de natuurlijk de gedachte die hierachter zit. Waarom iets genuanceerd er naar kijken? Vanwege het feit dat de lonen toch wel met de inflatie meestijgen (kijk uit voor de beruchte loon-prijs spiraal) en vanwege de recente productiebeperking van de OPEC.

Crisis of toch niet?

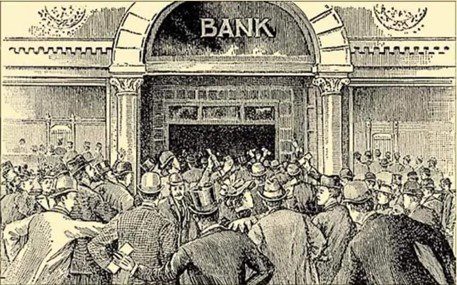

Bankencrisis of enkele banken in de problemen? Wij stellen ons op standpunt dat er geen bankencrisis is. Er zijn enkele banken in de problemen gekomen, zoals de SVB-bank (en 2 kleinere banken) in de VS. Deze zijn in de problemen gekomen door de combinatie van een klassieke ‘bankrun’ en een risicovolle manier van bankieren. Het financieren van bitcoin ondernemingen en start-ups in een omgeving van een snel oplopende rente is niet de meest optimale mix. Wanneer deze toch vaak rentegevoelige ondernemingen in de problemen komen en hun leningen niet meer kunnen betalen, is dit natuurlijk slecht nieuws voor de verstrekkers van die leningen.

Gelukkig heeft de Fed meteen ingegrepen en aangegeven dat banktegoeden veilig zijn. In Europa kreeg Credit Suisse in de dagen hierna te maken met rekeninghouders die hun spaartegoeden weg boekten. Deze bank leed echter al jaren op rij miljarden verlies. Ook de Zwitserse centrale bank greep hier stevig in en binnen enkele dagen was de overname door UBS een feit. Het is een feit dat de bankensector hierdoor over de volle breedte heeft ingeleverd. De koersen van de in de AEX opgenomen banken en verzekeraars gingen tot wel 20% naar beneden. Het is echter ook een feit dat de maatregelen die genomen zijn (na 2008), om een bankencrisis te voorkomen, tot gevolg hebben gehad dat de balansen van onze banken behoorlijk stevig zijn. Wat we wel zien is dat risico weer een prijs heeft. Het verstrekken van financieringen wordt inmiddels wat duurder. Dat was trouwens in de eerste plaats al wat de centrale bankiers op het oog hadden. Daar komt nu dus de beperking van de OPEC productie bij. Een stijging van de olieprijs ligt dan natuurlijk voor de hand. Beide aspecten geven echter aan dat inflatie waarschijnlijk niet heel snel verdwenen zal zijn. De kapitaalmarktrente is in Q1 vrij stabiel gebleven. Dat was niet alleen goed nieuws voor obligatiemarkten, dat was ook een duwtje in de rug van de aandelenmarkten. Zo te zien houden alle verschillende krachten elkaar mooi in evenwicht. De onrust in de bancaire sector, met het beleid van de centrale bankiers, zou wel eens tot een verdere afkoeling van de economie kunnen leiden. Hiermee dalen dan de grondstofprijzen nog wat verder, hetgeen de inflatie nog verder beteugelt.

Als laatste nog even het volgende: inmiddels heeft Frans Schalk zich in het afgelopen kwartaal bij ons bedrijf aangesloten. Een bijzonder gedreven, ter zake kundig en ervaren belegger. Een echte aanwinst!

THB Vermogensbeheer is klaar voor de toekomst!

![]()

Nog geen klant van THB Vermogensbeheer en nieuwsgierig wat écht maatwerk in vermogensbeheer kan betekenen? En op zoek naar een langjarige relatie met je eigen, persoonlijke vermogensbeheerder zonder continue wisselingen van de wacht? Maak dan een afspraak voor een waardevol kennismakingsgesprek!