“Wall of worry…”

Het afgelopen kwartaal is een lastige periode geweest op de beurzen. Nadat de eerste 6 maanden juist erg positief waren, kwam midden in de zomer de klad er wat in. Van de winst die onze AEX heeft opgebouwd resteert aan het eind van het 3e kwartaal nog slechts 5,7%. Hieronder proberen we aan te geven wat er momenteel allemaal speelt op de beurzen, waarom de beurzen het de laatste 6 weken zo moeilijk hebben en wat we verwachten voor de periode die voor ons ligt.

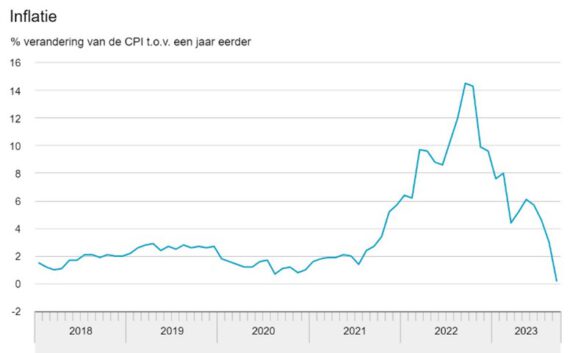

Inflatie.

Het begint weer met inflatie, jawel. Daar zit de belangrijkste oorzaak van de terugval, want de Centrale Banken (ECB en Fed) hebben zich daardoor genoodzaakt gezien de renteniveaus ook in de zomer te verhogen. Hoewel het wel lijkt dat we op of in de buurt van de top van de cyclus zitten, weten we dat natuurlijk niet zeker. De Europese Centrale Bank (ECB) heeft medio september de rente nogmaals verhoogd, inmiddels naar een ongekende 4% om de inflatie te lijf te gaan. Welke meetmethode je ook hanteert, die van het Centraal Bureau Statistiek (CBS) of de Europese maatstaf (HICP) je ziet een dalende trend in de inflatie. Ook al voelen we die misschien nog niet zo. De gevolgen van het restrictieve beleid zijn inmiddels wel zichtbaar in de economie, daarover later meer.

Gevolgen op de beurzen waren er ook. De beurs heeft het liefst geen onzekerheden. Met het veelbesproken schuldenplafond in de Verenigde Staten (VS) en een eventuele ‘shut down’ kwam daar nog een punt van zorg bij.

Kortom, rente omhoog, obligaties en aandelen omlaag. De daling van de inflatie gaat echter langzaam maar zeker door, maar lijkt wel veel hardnekkiger te zijn dan we dachten. Met dank aan de overheid die kwistig met geld strooide om hogere prijzen te compenseren voor de bevolking. Maar ook mede doordat dat de cao lonen nu een stuk hoger liggen en de huurprijzen zo’n 10% omhoog zijn gegaan. Dan zien we dat de kosten voor bedrijven een stuk hoger liggen, met hogere prijzen voor de consument tot gevolg. Voilà, de inflatie is voorlopig nog niet terug op het streefniveau van 2%.

Economie.

Langzaam zien we de gevolgen duidelijk worden van de ongekende ingrepen van de Centrale Bankiers. De samengestelde inkoopmanagersindex daalde van een topje in de lente van 54 naar een waarde van 47 in de zomer. Dit is het laagste niveau in 3 jaar. Ook de component voor de industrie noteert al een jaar op recessie niveau. Door de hogere rente is ook de huizenmarkt iets aan het afkoelen, niet iedereen kan zo makkelijk lenen met de huidige hypotheekrentes. Er zijn dus wat minder transacties. De consumptie valt ook terug.

Als de consument moet kiezen tussen luxe uitgaven of het verwarmen van de woning, dan zal de keuze wel op de 2e mogelijkheid vallen. De hogere energielasten zijn inmiddels wel in elk huishouden voelbaar. We denken dat veel landen in Europa een krimp in de economie laten zien in het 3e kwartaal. Ook in de VS is de rente omhoog gegaan en ook daar zijn de gevolgen in de economie duidelijk zichtbaar. De groei gaat misschien wel naar 1% zakken, de vraag blijft of we in een recessie terecht gaan komen.

De markten

Maar wat nu? Het beleid van de Centrale Banken lijkt dus te werken. Met het terugvallen van de economieën in een al dan niet milde recessie zal de inflatoire druk afnemen. Dit alles betekent dat langzaam obligaties iets interessanter kunnen worden. Voor aandelen is de case genuanceerd anders. We hebben in de vorige nieuwsbrief al gesproken over de ‘scheefheid’ in den S&P500 index. De stijging in de S&P500 in de VS komt eigenlijk volledig voort uit de stijging van de 7 grootste bedrijven, de zgn. ‘Magnificent Seven’. De andere 493 aandelen in deze index van 500 grootste bedrijven in de VS doen namelijk niet zoveel dit jaar.

De verliezen van 2022 worden overal in de wereld dus maar zeer mondjesmaat ingelopen. De MCSI World index daalde in dat jaar met zo’n 15%. De AEX index pakt in 2023 tot het moment van schrijven slechts zo’n 5% terug nu. Een kleine plus tot nu toe. Onze Midkap index, de index van middelgrote ondernemingen, noteert sinds de top in augustus 2021 zo’n 25% lager. Helaas hebben deze lagere prijzen niet echt tot veel lagere waarderingen geleid. De gestegen rente en lagere winsten gooien hier namelijk behoorlijk roet in het eten. Waarderingen van indices noteren veelal op of juist onder gemiddelde niveaus. De Midkap aandelen hebben met een gemiddelde koers/winst verhouding van 12 echter wel een relatief lage waardering. In de laatste 20 jaar heeft dat eigenlijk in 75% van de gevallen geleid tot een inhaalslag. Hogere koersen dus. Ook de Emerging markets zijn relatief goedkoop. Let dan ook even op China, daar is de beurs behoorlijk in mineur de laatste 2 jaar. Vanuit de optiek van waarderingen hoeven we misschien niet zo bang te zijn voor lagere koersen. Zeker als we ‘value’ bedrijven bekijken dan valt op dat die relatief laag gewaardeerd zijn. Blijft over wat een recessie gaat betekenen. Is die al voldoende ingeprijsd? Wat we al eerder aangaven, in de helft van de voorgaande recessies stegen de beurskoersen juist.

Alles bij elkaar blijven we toch met een redelijk positieve blik naar de beurzen kijken, vooral vanwege de redelijke waarderingen in combinatie met uitzicht op de piek in de rente.

Heeft u vragen over uw beleggingen? Neem dan gerust contact op, ook als u nog geen relatie van THB Vermogensbeheer bent. We staan graag voor u klaar!

THB Vermogensbeheer, waar je maatwerkportefeuille alle aandacht krijgt die het verdient!

Nog geen klant van THB Vermogensbeheer en nieuwsgierig wat écht maatwerk in vermogensbeheer kan betekenen? En op zoek naar een langjarige relatie met je eigen, persoonlijke vermogensbeheerder zonder continue wisselingen van de wacht? Maak dan een afspraak voor een waardevol kennismakingsgesprek!